マンション売却の確定申告|減価償却・耐用年数の計算

マンションを売却した利益や、マンションを賃貸運用して得ている賃料収入は所得税の課税対象であるため確定申告が必要です。

確定申告するときには課税額を算出するために減価償却費についても計算が必要になるため、税理士へ依頼するオーナーも多いのではないでしょうか。

マンションを売却した場合に、確定申告するための減価償却や耐用年数の計算方法について解説します。

減価償却とは

減価償却とは、10万円以上で取得した固定資産に対して、時間経過や使用状況によって減少する価値を算出する会計処理方法です。

マンションや戸建といった建物をはじめ、自動車、金額によってはパソコンやスマートフォンも固定資産の対象になります。

減価償却は、取得費用を国税庁が定めた固定資産の耐用年数で割り、一年に一定額ずつ「減価償却費」として計上します。

時間経過や使用状況によって建物は劣化し価値が下がりますが、土地は経年で変化しないという考えに基づき減価償却の対象は建物のみで土地は含まれません。

マンションの減価償却で譲渡所得税を節税

マンションの減価償却は、売却益がでた場合や、賃料収入を得ている場合に、法人・個人に関係なく計上する必要があります。

個人の場合、どのように減価償却費を算出するのか計算方法を確認しましょう。

マンションが取得時(購入時)よりも高く売却できた場合、売却益のことを「譲渡所得」といいます。

事業として賃貸運用していたマンションや、居住していたマンションのどちらも、売却して譲渡所得が生じた場合には所得税の課税対象になるため、確定申告をする必要があります。

譲渡所得の計算方法

譲渡所得=売却金額−取得費用(購入時)−建物の減価償却費相当額+譲渡費用(売却時)

取得費用(購入時にかかった費用)

- 土地・建物の購入代金

- 購入時の税金(印紙税・登録免許税・不動産取得税など)

- 仲介手数料

- リフォーム・リノベーション費用

- 一定の借入金利子 etc.

譲渡費用(売却時にかかる費用)

- 仲介手数料

- 印紙税

- 売買契約締結後に支払った違約金

- 借地権の名義書換料 etc.

取得費用と譲渡費用の算出のために、購入時と売却時の領収書を保管しておくとスムーズに譲渡所得を計算できるでしょう。

マンション建物部分の減価償却費相当額については、取得時から売却時までの期間にともなう価値の減少を、取得時の費用から減価償却分を差し引いて計算します。減価償却の計算には耐用年数や償却率が関係するため後述します。

譲渡所得税はマンションを保有していた期間によっても課税される税率に違いがあるので注意しましょう。

また、居住していたマンションを売却して譲渡所得がある場合、最大3,000万円まで控除できる「3,000万円特別控除」を適用できれば節税することができます。

投資用マンションの減価償却費は賃料収入から差し引ける

マンションを賃貸運用している場合、月々の賃料収入は所得税の課税対象です。

ただし、確定申告するときにクリーニング費用や、管理を委託している場合の管理費などの経費を賃料収入から差し引いて計算します。加えて、マンションの建物部分の減価償却費も経費として計上できます。経費が多いほど収入が減り、それだけ節税できるため、減価償却費の計算方法を押さえておけば、年間収支のバランス予測や、売却時期の見極め、節税対策など、戦略的な運用にもつながります。

マンションの減価償却の計算方法は購入時期による

固定資産の減価償却費の計算方法には、「定額法」「定率法」の2種類があります。

- 定額法 取得時の費用を耐用年数で割り、毎年同じ額を減価償却費として計算する方法。

- 定率法 取得時の費用から減価償却費として計上してきた累計額を引いた残高に、毎年一定の償却率をかけて計算する方法。

マンションの減価償却費は、定額法・定率法を自由に選択できましたが、法改正により、1998年4月以降に購入したマンションについては定額法しか適用できないことになりました。その理由は、定額法より定率法のほうが減価償却のペースが速くなるためです。(マンションを取得後、一定期間内の減価償却費は定額法よりも高額になり、年を追うごとに低くなる)

定額法の計算方法

減価償却費=取得時の費用×定額法の償却率

減価償却費の算出には、税制で定められた「償却率」を用います。

償却率の設定は法改正で変わりますので、マンションの取得年月日に応じた値を当てはめて計算する必要があります。また、償却率は耐用年数によっても違うため後ほどご紹介します。

償却率について詳しくはデジタル庁e-Gov内「減価償却資産の耐用年数等に関する省令」の別表第七から第十一をご参照ください。

マンション使用方法による減価償却の計算

同じマンションでも、自身や家族の居住用(=非事業用)に使用していたか、賃貸しや事務所・店舗など(=事業用)に使用していたかによっても減価償却費の計算方法には違いがあります。

非事業用と事業用のマンションに分けて解説します。

非事業用(居住用)マンションを売却した場合の減価償却費の計算

- 非事業用マンションの減価償却費=取得費用×0.9×償却率×経過年数

【取得時の費用】

購入価格のうち建物分の金額のほか、不動産仲介会社に支払う仲介手数料や登録免許税、不動産取得税などの合計。

【償却率】

購入年月日に応じて国税庁の償却率を当てはめて計算。(非事業用の場合、事業用の償却率を1.5倍)

【経過年数】

物件の築年数ではなくオーナーが所有した期間で計算。

6ヶ月以上なら1年と見なし、6ヶ月未満なら切り捨て。

例)所有期間10年6カ月=経過年数11年。10年5カ月=経過年数10年。

事業用(賃貸・事務所など)マンションを売却した場合の減価償却費の計算方法

- 2007年3月までに取得した事業用マンションの減価償却費

減価償却費=取得時の費用×0.9×償却率×事業用に使用した月数の累計÷12 - 2007年4月以降に取得した事業用マンションの減価償却費

減価償却費=取得時の費用×償却率×事業用に使用した月数の累計÷12

【取得時の費用】

非事業用マンションと同様に、購入金額のほかに仲介手数料や登録免許税、不動産取得税などの合計。

ただし、購入金額以外の費用を事業経費として計上している場合は、取得費用に含めない。

【償却率】

2007年3月までに取得したマンションは旧定額法の償却率。

2007年4月以降に取得したマンションは新定額法の償却率。

【事業用に使用した月数】

事業用に使用した期間を月単位あてはめる。

2007年4月から2016年3月までに取得した事業用マンションについては、電気設備や給排水設備、ガス設備などの「建物附属設備」に対して、定率法を選択できました。ただし、定率法を適用するには、建物部分の取得金額のうち、設備類の金額がいくらになるか明示する必要があり、分譲マンション1住戸単位では住戸内設備の金額の内訳までは調べきれないため、棟単位で新築・所有するような事業者向けの仕組みでした。

2016年4月以降に取得した事業用のマンションについては、建物と設備を分けて計上することも選択可能になりましたが、計算方法はいずれも定額法のみです。

マンションの耐用年数を調べる方法

耐用年数とは、固定資産が何年間使用に耐えうるかを示す年数のことです。

建物が実際に何年間使用できるかは、構造や使用状況によって違いがあるため取得時には予測できませんが、日本の税法では減価償却資産の種類や用途によって耐用年数の基準を定めています。この基準を「法定耐用年数」といい、マンションの減価償却費を算出するときに当てはめます。

法定耐用年数は建物の構造や用途以外に、事業用か非事業用かによっても計算方法に違いがあります。

法定耐用年数の違い

建物の構造

耐震性や耐火性などによって、建物の構造によって法定耐用年数は違います。

マンションの場合は、基本的に鉄骨鉄筋コンクリート造(SRC造)か鉄筋コンクリート造(RC造)に分かれます。

建物の用途

同じ建物でも、用途によって使用される時間が違うため傷むスピードも違います。

法定耐用年数は、ホテル用や飲食店用、倉庫用など、建物の用途別に細かく分類されています。

非事業用か事業用か

減価償却費の計算方法と同様に、自身や家族の住まいとして使っているのか(=非事業用)、賃貸しや事務所・店舗として使っているのか(=事業用)で耐用年数が変わります。

非事業用の耐用年数は、事業用の耐用年数の1.5倍(小数点以下は切り捨て)になります。耐用年数が長いほど、マンションの取得費用の下がり方は緩やかになるため、事業用に比べて譲渡所得が少なくなり、所得税も軽減されます。居住用の売却は非事業用ですから、営利目的の事業用とは性質が異なる点に配慮されています。

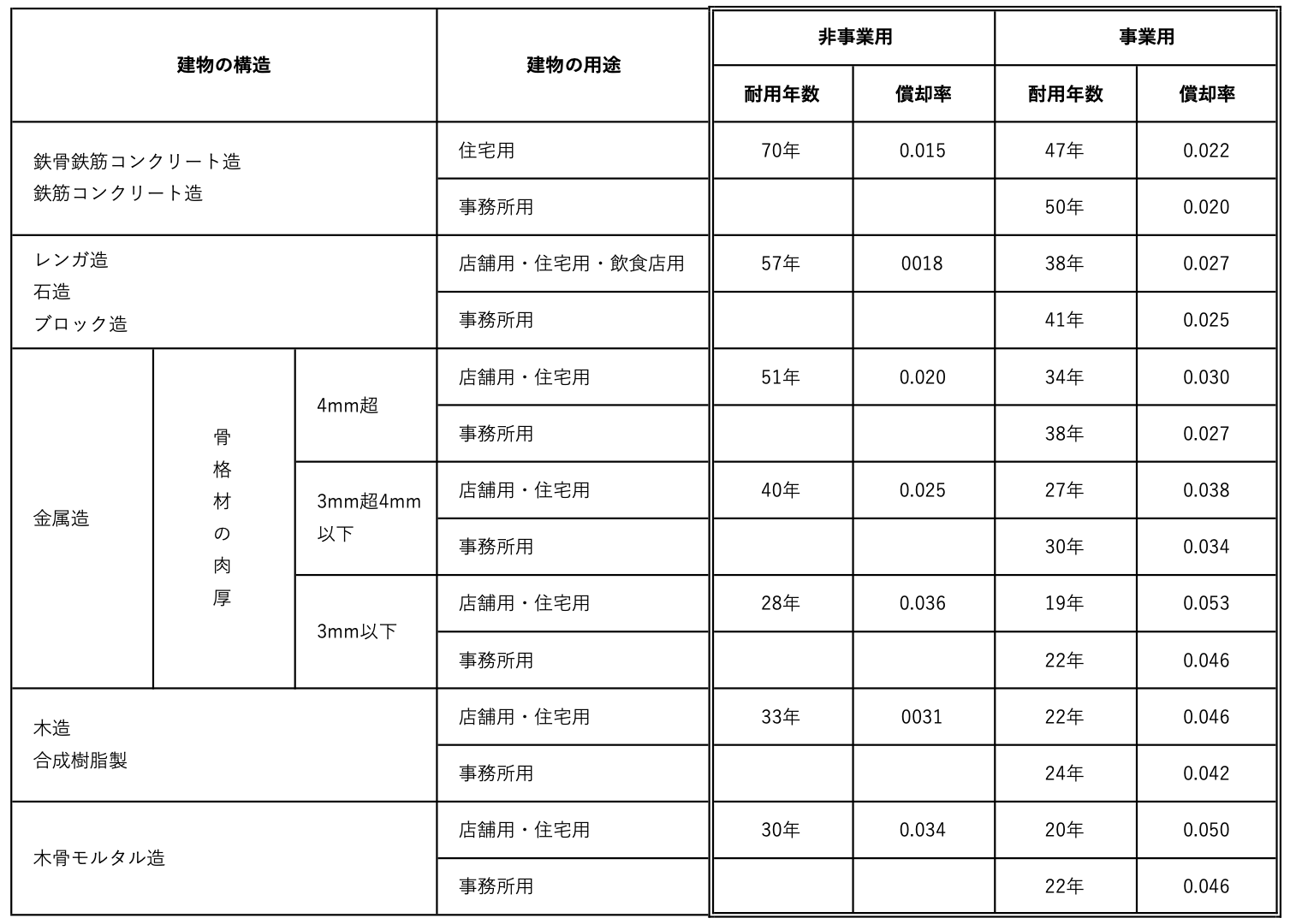

減価償却資産の耐用年数・償却率一覧表

国税庁サイト内の「耐用年数(建物/建物附属設備)」というページでは、構造や用途による耐用年数の一覧表が公開されています。

国税庁が公開している耐用年数は事業用の場合なので、非事業用の耐用年数は1.5倍する必要があります。

なお、償却率は2007年4月以降に取得した場合の定額法の数値を入れていますが「1÷耐用年数」でも算出できます。

中古マンションを取得した場合の耐用年数

新築マンションを購入した場合は、耐用年数や償却率をそのまま当てはめて計算することができますが、中古マンションを購入した場合には、法定耐用年数と取引時点の築年数で計算方法に違いがあるため注意が必要です。

中古マンションの耐用年数の計算方法

- 築年数が法定耐用年数を超える場合 耐用年数=法定耐用年数×0.2

- 築年数が法定耐用年数以内の場合 耐用年数=法定耐用年数-経過年数+経過年数×0.2

非事業用の償却率を調べるための耐用年数は、事業用の耐用年数に1.5倍と覚えておきましょう。

マンションを売却して売却益がある場合、マンションを賃貸運用して賃料収入がある場合には、建物の減価償却の計算が必要です。

確定申告はオーナーご自身でも可能ですが、耐用年数や減価償却の計算方法は複雑です。税金に係る手続きは正確に計算できるかが大切なポイントです。確定申告にご不安がある場合には、マンション売却に詳しい不動産会社や税金に詳しい税理士へご相談されることをオススメします。

当社では信頼できる税理士を無料で紹介しておりますので、お気軽にご相談ください。

ここまで「マンション売却の確定申告|減価償却・耐用年数の計算」について解説しました。

横浜をはじめとする首都圏で、買ったときより高くマンションを売却できる場合には、税金に詳しい専門家へ相談するのがオススメです。

マンションを売却した後の確定申告などでご不安でしたら『売却専門の不動産会社ジャンクション』にご相談ください。

不動産売却相談×年間実績1,000件以上

不動産売却のプロとして「あたりまえの仕事」を心がけ、数多くオーナーのご期待にお答えしてきた私たちなら力になれるはずです。

\不動産売却のプロがトータルサポート/

無料相談!売却成功へアドバイス!

いますぐ電話で相談する

0120-750-180

しつこい営業はございません。

不動産のお悩みは人それぞれ。まずは相談を

営業時間/10:00〜18:00 火・水曜定休